Căn cứ theo khoản 1 Điều 3 Luật Quản lý thuế năm 2019 quy định “Thuế là một khoản nộp ngân sách nhà nước bắt buộc của tổ chức, hộ gia đình, hộ kinh doanh, cá nhân theo quy định của các luật thuế”

Thuế được dùng để làm nguồn thu vào ngân sách nhà nước, đóng vai trò quan trọng trong đời sống, cụ thể:

– Thuế được dùng để tăng thu nhập vào NSNN, góp phần giải quyết các vấn đề an sinh, phúc lợi xã hội về các đối tượng theo chính sách. Đồng thời, thuế góp phần làm nguồn lực xây dựng hạ tầng, cơ sở vật chất công cộng, phục vụ cho người dân.

– Thuế được dùng để hỗ trợ việc cân bằng khoảng cách giàu nghèo, giảm thiểu phân biệt tầng lớp trong xã hội vì người phải nộp nhiều loại thuế hơn hầu hết là những chủ thể có mức thu nhập cao hơn mức quy định chịu thuế của pháp luật.

– Việc đóng thuế giúp tăng trưởng phát triển kinh tế, xã hội của người dân, thúc đẩy nguồn nhân lực, hiệu suất làm việc tăng lên, đảm bảo công bằng xã hội,..

– Ngoài ra, việc nộp thuế yêu cầu cá nhân, tổ chức kê khai xác nhận các khoản và nguồn thu nhập phải hợp pháp nên đảm bảo sự minh bạch, công bằng..

Các loại Thuế doanh nghiệp phải nộp trong năm là gì?

Hiện nay, tại Việt Nam có khá nhiều các loại thuế chia thành thuế trực thu và thuế gián thu. Tùy vào ngành nghề mà mỗi doanh nghiệp sẽ có nghĩa vụ với từng loại thuế khác nhau. Tuy nhiên, có 04 loại thuế mà dù doanh nghiệp kinh doanh lĩnh vực nào cũng phải nộp sau khi thành lập là: lệ phí môn bài, thuế GTGT, thuế TNDN và thuế TNCN.

1. Thuế môn bài (Thuế MB)

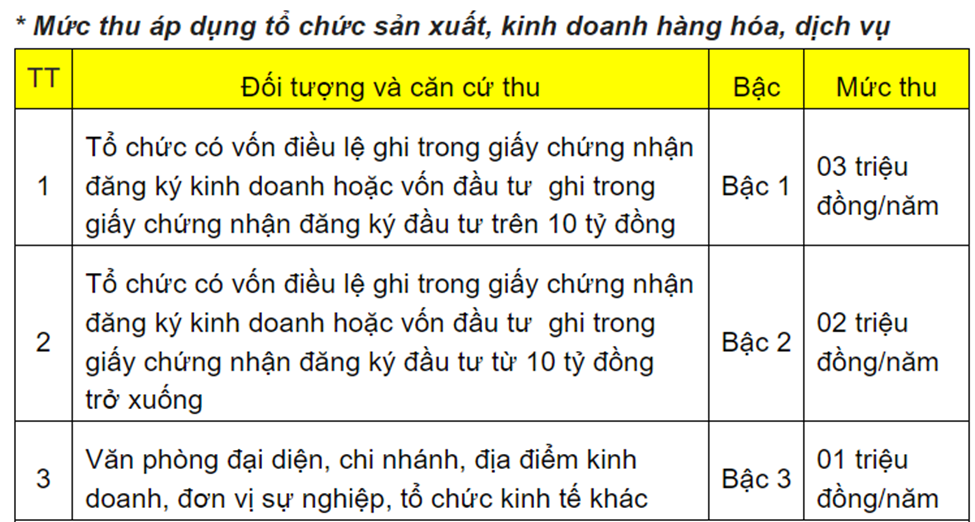

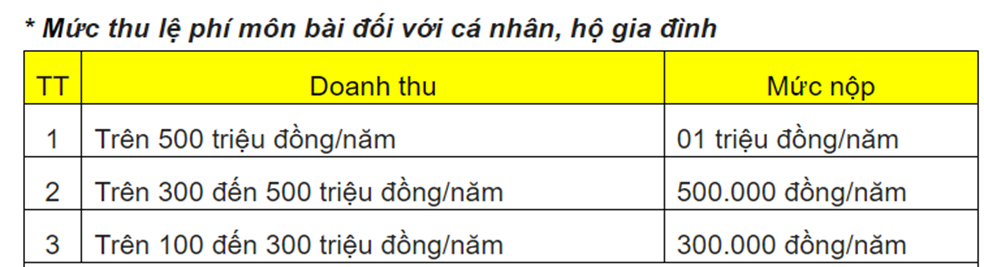

Thuế môn bài (Lệ phí môn bài) là một loại thuế trực thu mà tổ chức sản xuất, kinh doanh hàng hóa, dịch vụ và hộ gia đình, cá nhân hoạt động sản xuất, kinh doanh phải nộp định kỳ hàng năm dựa trên vốn điều lệ/vốn đầu tư (đối với tổ chức) hoặc doanh thu theo năm (đối với hộ kinh doanh, cá nhân kinh doanh).

Bản chất thuế môn bài là loại thuế mà tổ chức, hộ kinh doanh, cá nhân kinh doanh phải nộp để có “thẻ bài” trước khi sản xuất, kinh doanh, trừ trường hợp được miễn.

2. Thuế giá trị gia tăng (Thuế GTGT)

Thuế giá trị gia tăng (VAT) hay thuế bán hàng, là phần chênh lệch giữa VAT mua vào và VAT bán ra. Để xác định số tiền thuế GTGT phải nộp thì doanh nghiệp cần xác định phương pháp kê khai thuế GTGT là phương pháp khấu trừ hay phương pháp trực tiếp. Khi đó:

Thuế GTGT = Thuế GTGT đầu ra – Thuế GTGT đầu vào

Cách 1: Kê khai theo phương pháp trực tiếp trên doanh thu

Thuế GTGT = Giá trị của hàng hóa bán ra x Thuế suất thuế GTGT

Cách 2: Kê khai theo phương pháp trực tiếp trên GTGT

Cách này thường áp dụng cho các doanh nghiệp có hoạt động mua bán, chế tác vàng bạc, đá quý. Khi đó, Thuế GTGT sẽ được tính bằng 10% của giá trị tăng thêm.

3. Thuế thu nhập doanh nghiệp (Thuế TNDN)

Thuế TNDN là loại thuế thu trên khoản lợi nhuận cuối cùng của doanh nghiệp, sau khi đã trừ các khoản chi phí hợp lý.

Thuế TNDN phải nộp = Giá tính thuế TNDN x Thuế suất (20%)

4. Thuế thu nhập cá nhân (Thuế TNCN)

Thuế TNCN là loại thuế mà doanh nghiệp nộp thay cho người lao động. Thuế TNCN tính theo tháng, kê khai theo tháng hoặc quý nhưng quyết toán theo năm.

Thuế TNCN phải nộp = Thu nhập tính thuế TNCN x Thuế suất

Trong đó:

- Thu nhập tính thuế TNCN = Thu nhập chịu thuế TNCN - Các khoản giảm trừ;

- Thu nhập chịu thuế TNCN = Tổng TNCN được công ty chi trả - Các khoản thu nhập không tính thuế TNCN.

DỊCH VỤ KẾ TOÁN THUẾ CHUYÊN NGHIỆP - UY TÍN

Hãy liên hệ chúng tôi bằng cách gọi số Hotline 0901 4141 42 để được tư vấn hỗ trợ và cung cấp dịch vụ kế toán Thuế doanh nghiệp chuyên nghiệp.